инвестиционных компаний в Казахстане

Мы разрабатываем персональные инвестиционные стратегии, которые помогают сохранять и приумножать капитал в долгосрочной перспективе.

Вашего капитала

приоритетам и индивидуальным потребностям

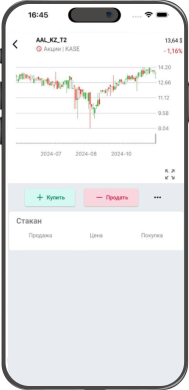

и корпоративных инвесторов на казахстанском

и международных фондовых рынках.

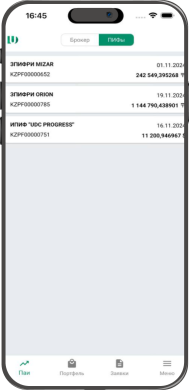

которые представляют собой эффективный инструмент

диверсификации инвестиционного портфеля.

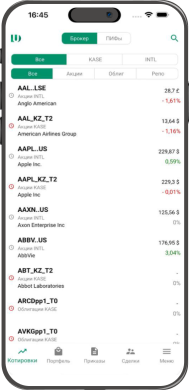

фондовой биржи покупает и продает для своих клиентов

иностранную валюту, торгуемую на KASE (USD, EUR, RUB, CNY).